| |

El

Consejo Directivo de la Superintendencia del Sistema Financiero, con base

al literal c) del artículo 10 de la Ley Orgánica de la Superintendencia

del Sistema Financiero Acuerda emitir el presente:

MANUAL DE CONTABILIDAD PARA INTERMEDIARIOS

FINANCIEROS NO BANCARIOS

I.OBJETIVOS

1. Objetivo general

El objetivo de este manual es proporcionar a los Intermediarios Financieros

No Bancarios (IFNB) el instrumento técnico que les permita uniformar

el registro contable de las transacciones y operaciones de naturaleza

económica y financiera que realizan las instituciones autorizadas

para operar en la República de El Salvador. De esta manera, obtener

estados financieros que reflejen razonablemente la situación financiera,

los resultados de operación y flujos de efectivo y que constituyan

un instrumento útil para el análisis de la información

y la toma de decisiones por parte de los administradores y propietarios

de las instituciones, de las entidades responsables de la regulación

y fiscalización de las mismas, del público depositante y

usuario de servicios financieros y de otras partes interesadas.

El sólo hecho de que existan cuentas previstas en este Manual para

el registro de algunas operaciones no implica una autorización

tácita para que las instituciones puedan efectuarlas, sino que

las instituciones deben atenerse a realizar sólo las operaciones

que les están permitidas por la Ley de Intermediarios Financieros

No Bancarios. También debe tenerse en cuenta que este Manual es

aplicable a diversos tipos de intermediarios financieros no bancarios,

algunos de las cuales realizan operaciones muy particulares de su giro;

por lo tanto, estas instituciones sólo utilizarán las cuentas

que sean necesarias para el registro de sus operaciones en particular.

El presente Manual es de aplicación obligatoria para todos los

Intermediarios Financieros No Bancarios que están bajo la fiscalización

de la Superintendencia del Sistema Financiero (SSF).

2. Objetivos específicos

a) Proporcionar información contable veraz, transparente, confiable

y oportuna a todos los usuarios de los intermediarios financieros no bancarios.

b) Permitir a la Superintendencia del Sistema Financiero mayor eficacia

en el ejercicio de la supervisión de los intermediarios financieros

no bancarios.

c) Facilitar la consolidación o combinación de los estados

financieros de los intermediarios financieros no bancarios y de las entidades

integrantes del conglomerado financiero.

II. NORMAS GENERALES

1. Requisitos mínimos de los registros contables

Los libros legales deben contener las cuentas de hasta seis dígitos

y los auxiliares hasta diez dígitos. Además, debe cumplirse

con lo establecido en el Título II del Libro Segundo del Código

de Comercio en lo que no se oponga a estas normas.

2. Corte diario de operaciones para el registro de las transacciones

Los intermediarios financieros no bancarios deben efectuar el corte diario

de operaciones a la hora que ordinariamente prestan servicio al público;

sin embargo, pueden efectuar ese corte antes que finalice el día

laboral. Las transacciones que realicen después del corte se contabilizarán

con fecha del siguiente día hábil y los comprobantes contables

correspondientes deben ser marcados con la leyenda: "Servicio Extraordinario".

La hora de dicho corte debe ser comunicada a la Superintendencia del Sistema

Financiero.

Cuando los comprobantes de las transacciones de las agencias que por su

distancia no se puedan obtener en el día laboral que los generaron,

debe obtenerse la información por los medios usuales de comunicación

y contabilizarse en cuentas transitorias. Los balances al 30 de junio

y al 31 de diciembre deben comprender todas las transacciones; por consiguiente,

las cuentas transitorias antes referidas deben quedar liquidadas.

3. Operaciones no previstas

Cuando resultare alguna transacción u operación no prevista

en este Manual, los intermediarios financieros no bancarios deben comunicarlo

a la Superintendencia del Sistema Financiero para que resuelva lo pertinente.

4. Depuración de los saldos contables

Los saldos contables no deben contener datos sujetos a confirmación,

aclaración, regularización o registro definitivo, cuando

ello dependa del propio intermediario financiero no bancario.

5. Actualización

Solamente el Consejo Directivo de la Superintendencia del Sistema Financiero

puede realizar cambios en este Manual; no obstante, los intermediarios

financieros no bancarios pueden ampliar las cuentas desagregándolas

más allá de diez dígitos, siempre que dicha ampliación

corresponda al concepto de la cuenta.

6. Responsabilidad de la información

Los directores, gerentes y empleados a quienes corresponda la preparación

o revisión de la información contable, responderán

de los errores, omisiones e irregularidades que ésta contenga.

La información recibida por la Superintendencia del Sistema Financiero

puede ser modificada dentro del plazo establecido para su presentación,

y vencido éste se considerará definitiva; sin embargo, los

intermediarios financieros no bancarios pueden solicitar la sustitución

respectiva justificándolo apropiadamente. No obstante ser autorizado

para ello, la información se considerará recibida fuera

de plazo para los efectos legales pertinentes.

Los saldos contables que deban remitirse a la Superintendencia del Sistema

Financiero comprenden las cuentas de hasta diez dígitos. Cuando

esta entidad lo requiera podrá solicitar mayor desagregación

de las cuentas.

III.

NORMAS INTERNACIONALES DE CONTABILIDAD

Los Estados Financieros de los IFNB deben prepararse con base a las Normas

Internacionales de Contabilidad (NIC) y las normas contables emitidas

por la Superintendencia del Sistema Financiero; éstas prevalecerán

en caso de existir conflicto con las NIC y se divulgarán en la

nota correspondiente. Cuando las NIC presenten distitntas opciones para

contabilizar un mismo evento, deberá adoptarse la más conservadora.

1. Marco de Conceptos Para la Preparación y Presentación

de los Estados Financieros

1.1 Solvencia

La definición de solvencia contenida en el Marco de Conceptos de

las NIC no es aplicable a los intermediarios financieros no bancarios,

porque para estas entidades el término solvencia tiene que ver

con el patrimonio mínimo para que la entidad pueda llevar a cabo

su giro empresarial, según lo establecen los artículos 25

y 26 de la Ley de Intermediarios Financieros no Bancarios.

1.2 Base de lo Devengado

Los estados financieros se preparan sobre la base de lo devengado. En

los intermediarios financieros no bancarios este concepto tiene un tratamiento

especial, porque no se provisionan intereses sobre los préstamos

con mora superior a noventa días calendario y los intereses generados

por los activos no se consideran utilidades distribuibles sino hasta que

se han percibido.

1.3 Ingresos

Según el párrafo 76 del Marco de Conceptos de las NIC, pueden

formar parte de los ingresos los resultados de las reevaluaciones de inversiones

negociables y de activos de largo plazo. Según la Ley de Intermediarios

Financieros no Bancarios solamente se pueden revaluar los activos fijos

y el resultado del revalúo se registra directamente en el patrimonio,

sin pasar por las cuentas de resultados.

1.4 Medición de los elementos de los estados financieros

El Marco de Conceptos de las NIC establece diferentes bases de medición

de los elementos (activos y pasivos); los cuales no son aplicables a los

intermediarios financieros no bancarios, porque la valuación de

estos elementos se hace conforme a las normas que emite la Superintendencia,

en cada caso particular.

1.5 Conceptos de mantenimiento de capital y determinación de la

utilidad

En el Marco de Conceptos de las NIC, se establece la forma en que las

entidades miden sus utilidades, a partir del concepto de capital adoptado.

Esta medición y conceptos están relacionados con el tratamiento

que se le da a los efectos de los cambios en los precios. A los intermediarios

financieros no bancarios no se les aplica esa forma de medición.

2. Normas Internacionales de Contabilidad

2.1 Revelación de Políticas Contables - NIC 1

Esta norma reconoce los siguientes supuestos fundamentales: a) negocio

en marcha, b) consistencia y c) sobre base de lo devengado; y establece

que, cuando no se cumplen, debe hacerse la divulgación correspondiente.

En el caso de los intermediarios financieros no bancarios no se cumple

plenamente el de "base de lo devengado", por lo cual se debe

hacer la divulgación necesaria. El incumplimiento se debe a que

no se provisionan intereses sobre préstamos con mora superior a

noventa días calendario y no se consideran utilidades distribuibles,

sino hasta que se han percibido.

Esta norma establece que las políticas contables son adoptadas

por la administración de la entidad. En el caso de los intermediarios

financieros no bancarios, la Superintendencia del Sistema Financiero puede

decidir de una manera obligatoria las políticas contables que estime

convenientes.

2.2 Inventarios - NIC 2

Por la naturaleza de los intermediarios financieros no bancarios, esta

norma no es aplicable; no obstante que en algún caso lleguen a

tener inventarios de mercadería derivados de recuperaciones de

créditos o recibidos en pago, serían activos de poca importancia

y según el párrafo 12 del Prólogo de las NIC esas

normas no se aplican a partidas de poca materialidad. Sin embargo, su

valuación debe ser al valor neto realizable.

2.3 Efectos de las Variaciones en Tipos de Cambio de Moneda Extranjera

- NIC 21

Esta norma se adopta con los cambios siguientes:

a) La definición de "Tipo de cierre o cambio", para los

efectos de la valuación de los activos y pasivos debe entenderse

como el tipo de cambio de compra, por cuanto los intermediarios financieros

no bancarios también tienen tipo de cambio de venta.

b) El efecto del ajuste al patrimonio no se debe considerar para los fines

del cálculo del fondo patrimonial;

c) No se acepta el tratamiento alternativo contenido en esta Norma;

2.4 La Información Financiera en Economías Hiperinflacionarias

- NIC 29

Esta norma es aplicable en economías en donde existen aumentos

constantes y fuera de control del índice general de precios; en

la situación actual no se aplica a la Republica de El Salvador.

2.5 Revelación en los Estados Financieros de Intermediarios financieros

no Bancarios NIC 30

Esta Norma establece que los cargos por los "riesgos de la banca

en general" o "contingencias adicionales" se revelen por

separado como traspasos de las utilidades retenidas y los créditos

resultantes de las reducciones de los conceptos antes citados originan

aumentos en las utilidades retenidas.

Cuando un intermediario financiero no bancario pretenda aplicar una de

las normas no mencionadas en este apartado, deberá consultar por

escrito a la Superintendencia del Sistema Financiero.

IV. COMPONENTES DE LOS PRINCIPALES RUBROS

Con el objeto de satisfacer las necesidades de información de los

diferentes usuarios de los estados financieros de los intermediarios financieros

no bancarios, algunos rubros se han subdividido para que sea factible

obtener la sectorización institucional de la economía, como

se muestra a continuación:

112 ADQUISICIÓN TEMPORAL DE DOCUMENTOS

113 INVERSIONES FINANCIERAS

114 PRÉSTAMOS

211 DEPÓSITOS

215 DOCUMENTOS TRANSADOS

411 DERECHOS POR OPERACIONES EN MONEDA EXTRANJERA

511 OBLIGACIONES POR OPERACIONES EN MONEDA EXTRANJERA

911 DERECHOS Y OBLIGACIONES POR CRÉDITOS

913 CARTERA EN ADMINISTRACIÓN

914 FONDOS DE GARANTÍA

915 INTERESES SOBRE PRESTAMOS DE DUDOSA RECUPERACION

916 CARTERA DE PRESTAMOS PIGNORADA

917 SALDOS A CARGO DE DEUDORES

Los componentes y posición de los rubros anteriores, se describen

a continuación:

01 BANCO CENTRAL DE RESERVA

02 ENTIDADES DEL ESTADO

Academia Nacional de Seguridad Pública (ANSP)

Administración Nacional de Acueductos y Alcantarillados (ANDA)

Administración Nacional de Telecomunicaciones (ANTEL)

Alcaldías Municipales

Banco de Tierras

Caja Mutual de los Empleados del Ministerio de Educación

Centro Nacional de Registros

Centro Nacional de Tecnología Agropecuaria y Forestal

Circuito de Teatros Nacionales

Comisión Ejecutiva Hidroeléctrica del Río Lempa (CEL)

Comisión Ejecutiva Portuaria Autónoma (CEPA)

Comisión Nacional de Asistencia a Desplazados (CONADES)

Comité Ejecutivo de la Feria Internacional (CEFIES)

Comité Olímpico de El Salvador (COES)

Consejo Nacional para la Cultura y el Arte (CONCULTURA)

Consejo de Vigilancia de la Profesión de Contaduría Pública

y Auditoría

Consejo Nacional de Ciencia y Tecnología

Consejo Nacional de Productividad (CENAP)

Consejo Salvadoreño de Menores

Consejo Salvadoreño del Café

Consejo Superior de Salud Pública

Corporación de Municipalidades de la República de El Salvador

Correos Nacionales

Corte de Cuentas de la República

Corte Suprema de Justicia

Cruz Roja Salvadoreña

Cuerpo de Bomberos Nacionales de El Salvador

Escuela Nacional de Agricultura (ENA)

Federación Salvadoreña de Fútbol (FEDEFUT)

Financiera Nacional de Tierras Agrícolas

Fiscalía General de la República

Fondo de Garantía para el Crédito Educativo (EDUCRÉDITO)

Fondo de Inversión Social (FIS)

Fondo Salvadoreño para Estudios de Preinversión (FOSEP)

Hogar de Ancianos Narcisa Castillo-Santa Ana

Hospital Nacional de Zacamil

Hospital Nacional "Dr. Luis Edmundo Vásquez". Chalatenango

Hospital Nacional "Francisco Menéndez". Ahuachapán

Hospital Nacional "San Juan de Dios". San Miguel

Hospital Nacional "San Juan de Dios". Santa Ana

Hospital Nacional "San Pedro". Usulután

Hospital Nacional "San Rafael". Nueva San Salvador

Hospital Nacional "Santa Gertrudis". San Vicente

Hospital Nacional "Santa Teresa". Zacatecoluca

Hospital Nacional Benjamín Bloom

Hospital Nacional de Maternidad

Hospital Nacional de Neumología

Hospital Nacional de Sonsonate

Hospital Nacional Psiquiátrico

Hospital Nacional Rosales

Imprenta Nacional

Instituto Centroamericano de Telecomunicaciones (INCATEL)

Instituto Libertad y Progreso

Instituto Nacional de los Deportes (INDES)

Instituto Nacional del Azúcar (INAZUCAR)

Instituto Nacional del Café (INCAFE)

Instituto Salvadoreño de Desarrollo Municipal (ISDEM)

Instituto Salvadoreño de Fomento Cooperativo (INSAFOCOOP)

Instituto Salvadoreño de Formación Profesional (INSAFORP)

Instituto Salvadoreño de Protección al Menor

Instituto Salvadoreño de Rehabilitación de Inválidos

(ISRI)

Instituto Salvadoreño de Transformación Agraria (ISTA)

Instituto Salvadoreño de Turismo (ISTU)

Instituto Salvadoreño del Seguro Social (ISSS)

Lotería Nacional de Beneficencia (LONAB)

Ministerio de Agricultura y Ganadería

Ministerio de la Defensa Nacional

Ministerio de Economía

Ministerio de Educación

Ministerio de Hacienda

Ministerio del Interior

Ministerio de Justicia

Ministerio de Obras Públicas

Ministerio de Relaciones Exteriores y Cooperación Externa

Ministerio de Salud Pública y Asistencia Social

Ministerio de Seguridad Pública

Ministerio de Trabajo y Previsión Social

Ministerio de Vivienda y Desarrollo Urbano

Oficina de Planificación del Área Metropolitana de San Salvador

Órgano Legislativo

Órgano Judicial

Plan Nacional de Saneamiento Básico Rural (PLANSABAR)

Policía Nacional Civil (PNC)

Presidencia de la República

Procuraduría General de la República

Procuraduría para la Defensa de los Derechos Humanos

Secretaría del Medio Ambiente

Secretaría Técnica de Financ. Externo (SETEFE)

Superintendencia de Electricidad y Comunicaciones

Superintendencia de Pensiones

Superintendencia de Valores

Superintendencia del Sistema Financiero

Tribunal de Servicio Civil

Tribunal Supremo Electoral

Universidad de El Salvador (UES)

03 EMPRESA PRIVADA

(Todas las personas naturales y jurídicas y demás entidades

dedicadas a actividades productivas)

04 PARTICULARES

(Personas naturales que no se dedican a ninguna actividad productiva y

personas jurídicas sin fines de lucro)

05 OTRAS ENTIDADES DEL SISTEMA FINANCIERO

Bancos y Financieras

Banco Agrícola, S.A.

Ahorromet Scotiabank, S.A.

Banco Credomatic, S.A.

Banco Cuscatlán, S.A.

Banco de Comercio de El Salvador, S.A.

Banco de Crédito Inmobiliario, S.A.- en liquidación (CREDISA)

Banco de Fomento Agropecuario (BFA)

Banco Hipotecario de El Salvador

Banco Multisectorial de Inversiones (BMI)

Banco UNO, S.A.

Banco Promérica, S. A.

Banco Salvadoreño, S.A.

Citibank, N.A.

Financiera Calpiá, S.A.

Banco Americano, S.A.

First Commercial Bank

Sociedades de Seguros

Aseguradora Agrícola Comercial, S.A.

Aseguradora Popular, S.A.

Aseguradora Salvadoreña, S.A. (En liquidación)

Aseguradora Suiza Salvadoreña, S.A.

Compañía Anglo Salvadoreña de Seguros, S.A.

Compañía General de Seguros, S.A.

Internacional de Seguros, S.A.

La Central de Seguros y Fianzas, S.A.

La Centro Americana, S.A.

Pan American Life Insurance Company (Sucursal El Salvador)

Seguros del Pacífico, S.A.

Seguros e Inversiones, S.A.

Seguros Futuro, A. C. de R.L.

Seguros Universales, S.A., Seguros de Personas.

AIG Unión y Desarrollo, S.A.

AIG, S.A.,Seguros de Personas.

SISA Vida S.A., Seguros de Personas.

La Principal S.A., Seguros de Personas.

Mercado de Valores

Bolsa de Valores

Calificadoras de riesgos

Casas de corredores de bolsa

Depósitos y custodia de valores

Sistema de Pensiones

Administradoras de Fondos de Pensiones

Fondos de pensiones

Instituto de Previsión Social de la Fuerza Armada (IPSFA)

Instituto Nacional de Pensiones de Empleados Públicos (INPEP)

Intermediarios Financieros no Bancarios

Bancos de los Trabajadores

Federación de Asociaciones Cooperativas de Ahorro y Crédito

de El Salvador (FEDECACES).

Federación de Cajas de Crédito y de los Bancos de los Trabajadores

(FEDECREDITO)

Federaciones de Cooperativas de Ahorro y Crédito

Cooperativas de Ahorro y Crédito

Cajas de Crédito Rural

Sociedades de Ahorro y Crédito

Fondos de Estabilización

Organizaciones no Gubernamentales (ONG’s)

Instituciones Oficiales de Crédito

Corporación Salvadoreña de Inversiones (CORSAIN)

Fondo de Financiamiento y Garantía de la Pequeña Empresa

(FIGAPE)

Fondo de Saneamiento y Fortalecimiento del Sistema Financiero (FOSAFFI)

Fondo Nacional de Vivienda Popular

Fondo Social para la Vivienda (FSV)

Fondo Solidario para la Familia Microempresaria (FOSOFAMILIA)

Agencias u oficinas de información de bancos extranjeros

Almacenes Generales de Depósitos

Casas de Cambio de Moneda Extranjera

Emisoras de Tarjetas de Crédito

Subsidiarias de intermediarios financieros no bancarios y de sociedades

de seguros

Instituto de Garantía de Depósitos

V.

SISTEMA DE VALIDACIÓN DE INFORMACION CONTABLE

El objeto de los validadores que a continuación se describen, es

que la información contable proporcionada a la Superintendencia

del Sistema Financiero, satisfaga los estándares mínimos

de consistencia y calidad que le permita cumplir sus fines.

Los validadores de la información contable son los siguientes:

1. La ecuación contable se compone de los siguientes elementos:

Activo + Dechs. futuros y Contingen. = Pasivo + Patrimonio + Compsos.

futuros y Contingen. + Resultados

1 + 4 = 2 + 3 + 5 + (6 – 7 – 8)

2. Las siguientes cuentas deben tener saldo cero al final de cada mes:

a) 114199 Desembolsos y recuperaciones por aplicar;

b) 121000 Saldos entre compañías;

c) 2110010601 Depósitos por aplicar

2110010602 Depósitos por aplicar

2110010701 Retiros por aplicar

2110010702 Retiros por aplicar

d) 221000 Saldos entre compañías (Excepto cuando son subsidiarias).

3. Cuando los intereses de los depósitos de ahorro se capitalicen,

las siguientes cuentas deben tener saldo cero:

211001 Depósitos de Ahorro

9901 Intereses y otros por pagar

9902 Intereses y otros por pagar

4. Las cuentas que comienzan con los dígitos 1; 4; 7 y 8; deben

tener saldo deudor, excepto las siguientes:

a) 1129 Provisión por pérdidas en documentos adquiridos;

b) 1139 Provisión para valuación de inversiones;

c) 114899 Recuperaciones de préstamos en cobro judicial;

d) 1149 Provisión para incobrabilidad de préstamos;

e) 1229 Provisión de pérdidas en bienes recibidos en pago

o adjudicados;

f) 1259 Provisión de incobrabilidad de cuentas por cobrar;

g) 1329 Depreciación acumulada;

h) 4119 Provisión por pérdidas de operaciones en moneda

extranjera;

5. Las cuentas que comienzan con los dígitos 2; 3; 5 y 6 deben

tener saldo acreedor, excepto las siguientes:

a) 311002 Capital suscrito no pagado;

b) 3140010200 Resultados de ejercicios anteriores– pérdidas;

y

c) 3140020200 Resultados del presente ejercicio - pérdidas

6. Las cuentas que representan derechos futuros, compromisos futuros y

contingencias, deben mantener la igualdad siguiente:

51 - 41 = 4119 (Tomando los valores absolutos de sus saldos)

7. Los saldos de las cuentas que a continuación se detallan, no

deben variar de enero a diciembre 30 de cada año.

a) 3130000100 Reserva Legal y

b) 3210000000 Utilidades no distribuibles (excepto por ajustes de períodos

anteriores).

8. El saldo de la cuenta 1229 Provisión por pérdida en bienes

recibidos en pago o adjudicados, no debe ser superior al de la cuenta

1220 Bienes recibidos en pago o adjudicados.

9. El saldo de la cuenta 1259 Provisión por incobrabilidad de cuentas

por cobrar, no debe ser superior al de la cuenta 1250 Cuentas por cobrar.

10. La cuenta 314002 “Resultados del Presente Ejercicio” debe

ser cero en todo el año excepto en diciembre.

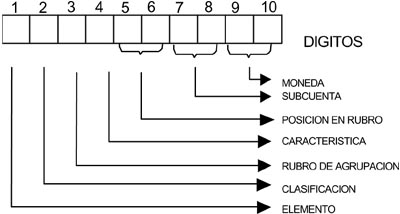

VI. DESCRIPCION DEL METODO DE CODIFICACION

El código contable ha sido estructurado distinguiendo los siguientes

niveles:

1.

Primer dígito

El primer dígito identifica el elemento de la contabilidad, así:

1. Activo

2. Pasivo

3. Patrimonio

4. Derechos Futuros y Contingencias

5. Compromisos Futuros y Contingencias

6. Ingresos

7. Costos

8. Gastos

9. Cuentas de Orden

2. Segundo dígito

Identifica la clasificación de cada uno de los elementos anteriores,

así:

1.1 Activos de Intermediación

1.2 Otros Activos

1.3 Activos Fijos

2.1 Pasivos de Intermediación

2.2 Otros Pasivos

2. 3 Obligaciones Convertibles en Acciones

3.1 Patrimonio

3.2 Patrimonio Restringido

4. 1 Derechos Futuros y Contingencias

5.1 Compromisos Futuros y Contingencias

6.1 Ingresos de Operaciones de Intermediación

6.2 Ingresos de Otras Operaciones

6.3 Ingresos No Operacionales

7.1 Costos de Operaciones de Intermediación

7.2 Costos de Otras Operaciones

8.1 Gastos de Operación

8.2 Gastos No Operacionales

8.3 Impuestos Directos

9.1 Información Financiera

9.2 Existencias en la Bóveda

3. Tercer dígito

Corresponde al rubro de agrupación, e identifica la posición

de éste dentro de cada una de las clasificaciones anteriores, por

ejemplo:

| Código |

Nombres |

Significado |

11 |

Activos

de Intermediación |

|

1 |

Fondos

Disponibles |

Primer

rubro de los activos de intermediación |

3 |

Inversiones

Financieras |

Tercer

rubro de los activos de intermediación |

4.

Cuarto dígito

Es una posición que se utiliza para señalar una determinada

característica del rubro, por consiguiente, cada dígito

tiene un significado particular, los significados son:

0 = Se utiliza cuando no es necesario señalar alguna característica

1 = Saldos pactados hasta un año plazo

2 = Saldos pactados a más de un año plazo

3 = Saldos pactados a 5 o más años plazo

4 =Saldos sin plazo determinado

5 =(Disponible para uso futuro)

6 = (Disponible para uso futuro)

7 =(Disponible para uso futuro)

8 =Saldos vencidos

9 =Rubro de valuación (Provisiones por pérdidas o por incobrabilidad

y depreciación acumulada)

En conclusión, el rubro tendrá siempre cuatro dígitos,

aunque no sea necesario distinguir alguna característica, algunos

ejemplos son:

Código |

Nombres |

Significado |

| 1110 |

Fondos

Disponibles |

Primer

rubro de los "Activos de Intermediación". (En este

caso no es necesario distinguir ninguna característica) |

| 112 |

Adquisición

Temporal de Documentos |

Segundo

rubro de los "Activos de Intermediación" |

| 1121 |

Adquisición

Temporal de Documentos – Documentos Hasta Un Año plazo |

El número

uno en la cuarta posición indica el plazo de los documentos,

para este caso, hasta un año plazo. |

| 1128 |

Adquisición

Temporal de Documentos – Documentos Vencidos |

El número

ocho en la cuarta posición indica que son documentos vencidos. |

| 1129 |

Adquisición

Temporal de Documentos - Provisión por Pérdidas |

El número

nueve en la cuarta posición indica que se trata de una provisión. |

5.

Dígitos quinto y sexto

Corresponden a la cuenta e identifican la posición de ésta

dentro de cada rubro, así:

| Código |

Nombres |

Significado |

| 1110 |

Fondos

Disponibles |

|

01 |

Caja |

Primera

cuenta del rubro Fondos Disponibles. |

02 |

Depósitos

en el BCR |

Segunda

cuenta del rubro Fondos Disponibles. |

Debido

a que se utilizan dos dígitos para identificar las cuentas, estas

pueden alcanzar hasta un número de noventa y nueve; lo cual le

da flexibilidad al catálogo para futuras ampliaciones.

El máximo de cuentas dentro de un rubro, en este Catálogo

es de nueve.

6. Dígitos séptimo y octavo

Corresponden a la subcuenta, e identifican su posición dentro de

cada cuenta, así:

| Código |

Nombres |

Significado |

| 1110 |

Fondos

Disponibles |

|

| 01 |

Caja |

|

| 01 |

Caja

oficina central |

Primera

subcuenta de la cuenta "Caja". |

| 1141 |

Préstamos

Pactados Hasta un Año Plazo |

|

| 03 |

A empresas

privadas |

|

| 01 |

Otorgamientos

originales |

Primera

subcuenta de la cuenta "A Empresas Privadas" |

En algunos casos la cuenta no se subdivide en subcuentas; cuando esto

sucede los dígitos de la subcuenta serán ceros y se utilizará

el mismo nombre de la cuenta así:

| Código |

Nombres |

Significado |

| 1110 |

Fondos

Disponibles |

|

| 02 |

Depósitos

en el BCR |

|

| 00 |

Depósitos

en el BCR |

Subcuenta

de la cuenta "Depósitos en el BCR". |

Debido

a que se utilizan dos dígitos para identificar las subcuentas,

estas pueden alcanzar hasta un número de noventa y nueve; lo cual

le da flexibilidad al catálogo para futuras ampliaciones.

La posición 98, indica siempre la existencia de una subcuenta que

representa una valuación de activo.

La posición 99, indica siempre la existencia de una subcuenta que

representa intereses por cobrar o por pagar, según corresponda.

El máximo de subcuentas dentro de una cuenta, en este Catálogo

es de nueve.

Además de los dos dígitos mencionados, cada subcuenta contiene

otros dos, los que se utilizan para especificar alguna característica,

como se explica en los siguientes numerales.

7. Dígitos noveno y décimo

Es una posición que se utiliza para diferenciar la clase de moneda

que representa el saldo de la subcuenta.

Los significados de los dígitos son:

00= Se utiliza cuando no es necesario distinguir la clase de moneda.

01 = Moneda de curso legal.

02 = Moneda extranjera (otras diferentes del dólar).

|